毎年税制改正によって、少しずつ税金の額や範囲などが変わってきています。2019年の税制改正大綱でも、さまざまな税制改正がありました。今後どのような影響があるのか、生活に関わりのある制度を中心に、チェックしておくべきポイントをまとめていきます。

この記事の目次

住宅に関わる改正

住宅については、主に住宅ローン利用者の所得税額特別控除、近年話題になっている空き家の譲渡所得特別控除の改正などが行われました。

住宅ローン利用者の所得税額特別控除が一定期間延長

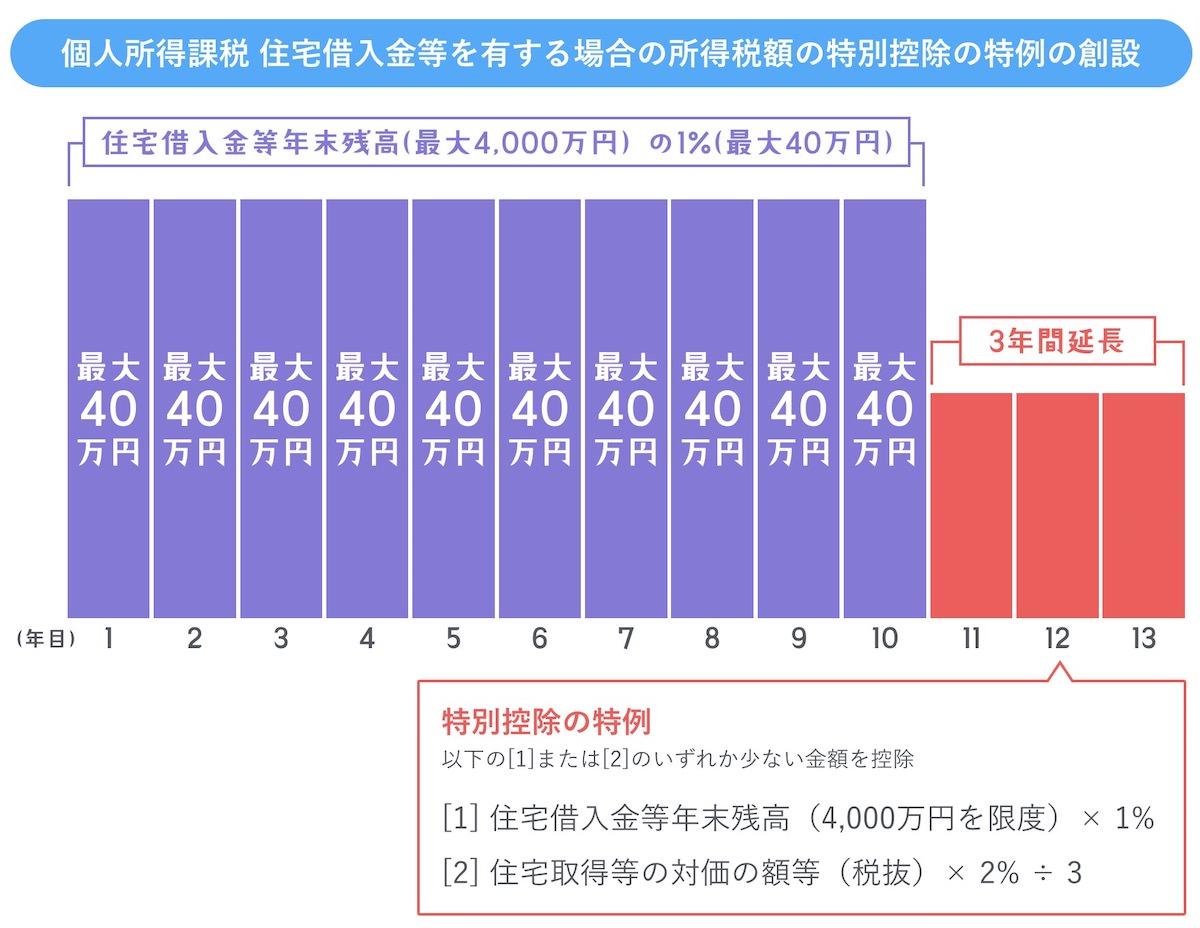

住宅ローン控除は通常10年ですが、今回の改正によって、一定の期間だけ3年間延長して、13年となります。適用される住宅は、消費税10%が適用された住宅を取得し、令和元年(2019年)10月1日から令和2年(2020年)12月31日までに居住した場合です。

10年目まではこれまで通り、住宅ローンの年末残高1%となります。ですが、11年目以降は、住宅ローンの年末残高1%もしくは、住宅取得対価(税抜き)の2%を3で割った数のいずれか低い額が適用されます。これは令和元年(2019年)10月の消費税増税の調整をするためです。

【例】一般住宅の11年目の控除額

1) 30万円(住宅借入金等年末残高 × 1%)

2) 3,000万円 × 2% ÷ 3 = 20万円

この場合だと、2の20万円が控除額として反映されます。

空き家譲渡所得の特別控除の解釈が拡大

被相続人から相続した空き家を譲渡した場合の3,000万円の特別控除について、改正によって被相続人が老人ホーム等に入所しており空き家になっていても、一定の要件を満たしていれば、適用対象となりました。

また、特別控除の期間も延長されました。令和元年(2019年)12月31日までの譲渡が対象でしたが、4年延長され、令和元年(2019年)4月1日から令和4年(2023年)12月31日までの譲渡も対象となります。

子育てに関わる改正

子育てに関わる制度について、主に住民税の非課税枠、直系尊属からの一括贈与の特例について改正がありました。

住民税非課税枠が拡大

| 個人住民税の非課税措置の対象者(一部) | |

| 改正前 | 寡婦または寡夫で前年の合計所得金額が125万円以下の者 |

| 改正案 | いわゆるひとり親について、上記に加えて以下の条件を満たす者を追加 ①児童扶養手当の支給を受けている児童の父または母 ②親に婚姻をしていない者または配偶者の生死の明らかでない者 ③前年の合計所得金額が135万円以下 |

※上記の「婚姻」及び「配偶者」には、婚姻の届出をしていないが、事実上婚姻関係と同様の事情がある場合も含むものとする

既存の法律では、生活保護受給者以外は合計所得125万円が基準となっていました。今回の大綱では子育て支援のため、未婚の母や父、婚姻が続いていても配偶者の生死が定かでない人が追加されて、令和3年(2021年)以後の個人住民税に適用されます。

教育資金一括贈与の特例の見直し

教育資金一括贈与の特例とは、「直系尊属(父母、祖父母など)から教育資金を一括で贈与された場合、所定の手続きにより1,500万円までなら課税されない」というものです。ただしその後、受贈者が30歳に達した時点で残額がある場合は、その残額が一括で贈与されたとみなして贈与税が課税されます。

これについて、平成31年度(2019年)の税制改正大綱では以下の変更がありました。

教育資金管理契約の終了事由

年齢条件については緩和され、30歳に達すると使われなかった教育資金に課税があったものの、条件を達成すれば最大で40歳まで契約終了期間を延ばせるようになりました。

教育資金の範囲

これまで対象だったスポーツなどの指導の対価(サークルや部活を想定)等が、23歳以上で対象外となります。

受贈者の所得制限

受贈者の所得が1,000万円を超える場合は適用対象外とされました。

一部相続財産の対象になる

通常、教育資金一括贈与を受けた財産は、契約期間中の贈与者の死亡で相続税が課税されることはありませんでした。税制改正によって、適用対象外を除いて、信託受託権などの贈与については贈与者死亡日の残額について相続税の対象となります。

| 対象となる贈与 | 対象となる期間と額 | 適用対象外となる条件 |

| 信託受益権(投資信託、土地や建物の信託財産による利益)など | 贈与者が死亡の3年前までに贈与した価格に対応した金額 | ・受贈者が23歳未満 ・受贈者が学校などに在学している ・受贈者が給付金支給対象の教育訓練を受けている |

結婚や子育て資金一括贈与の特例に所得制限

直系尊属からの一括贈与の特例は、教育資金だけでなく、結婚や子育てを目的にしたものもあります。今回の改正では教育資金の一括贈与と同様、お金を受ける人の所得制限1,000万円が2年間延長されます。