毎年見直しが行われている税制。昨年は、女性の社会進出を目的に、「配偶者控除」「配偶者特別控除」にかかわる改正、「積立NISA」新設、タワーマンション課税見直しが注目されました。

去年の改正内容は以下の記事を参照ください。

平成29年度税制改正大綱のポイントまとめ!生活がどう変わるかに注目

今年は「所得控除」や「家なき子特例の見直し」など知っておきたい改正が目白押し。昨年12月発表の平成30年度税制改正大綱より、家計や事業に直結した改正を紹介します。税制改正のポイントを正しく知っておきましょう。

この記事で学べること

給与所得控除額を含めた所得税関連の変更点

「家なき子特例」を含めた相続税関連の変更点

たばこ税の増税や青色申告の控除額の減額も

所得税関連

給与所得控除

給与所得控除額が一律10万円引き下げられます。上限額も変更となり、給与収入1,000万円超での控除額が220万円でしたが、給与収入850万円超での控除額が195万円となります。

| 給与等の収入金額 | 給与所得控除額 |

| 改正前 | |

| 162.5万円以下 | 65万円 |

| 162.5万円超 180万円以下 | 収入金額 × 40% |

| 180万円超 360万円以下 | 収入金額 × 30% + 18万円 |

| 360万円超 660万円以下 | 収入金額 × 20% + 54万円 |

| 660万円超 1,000万円以下 | 収入金額 × 10% + 120万円 |

| 1,000万円超 | 220万円 |

| 改正後 | |

| 162.5万円以下 | 55万円 |

| 162.5万円超 180万円以下 | 収入金額 × 40% - 10万円 |

| 180万円超 360万円以下 | 収入金額 × 30% + 8万円 |

| 360万円超 660万円以下 | 収入金額 × 20% + 44万円 |

| 660万円超 850万円以下 | 収入金額 × 10% + 110万円 |

| 850万円超 | 195万円 |

公的年金等控除

公的年金等控除が一律10万円引き下げられます。上限額も変更となり、公的年金等所得770万円超での控除額が155.5万円でしたが、公的年金所得1,000万円超での控除額が195.5万円となる見通しです。

基礎控除

基礎控除が一律38万円から一律48万円に引き上げられます。

ただし合計所得が2,400万円を超える場合、控除額が徐々に少なくなり、2,500万円を超えると消滅します。

総括

給与所得控除と公的年金等控除が10万円引き下げられるものの、基礎控除の増額があるため、高所得者のみが増税となります。

ただし年収850万円を超えていても、体が不自由で介護が必要な家族がいる世帯や、23歳未満の扶養家族がいる世帯は、年末調整などにより増税分を還付する措置が設けられ、税負担が増えないように配慮されています。

適用時期:2020年(平成32年)分以後の所得税、及び2021年(平成33年)度分以後の個人住民税。

相続税関連

小規模宅地等の特例範囲が少し狭くなる

相続税には「小規模宅地等の特例」といって「330㎡までの土地を配偶者や同居していた家族が相続する場合、本来の土地の評価額から8割減額した金額で相続税を計算しても良い」とする特例があります。

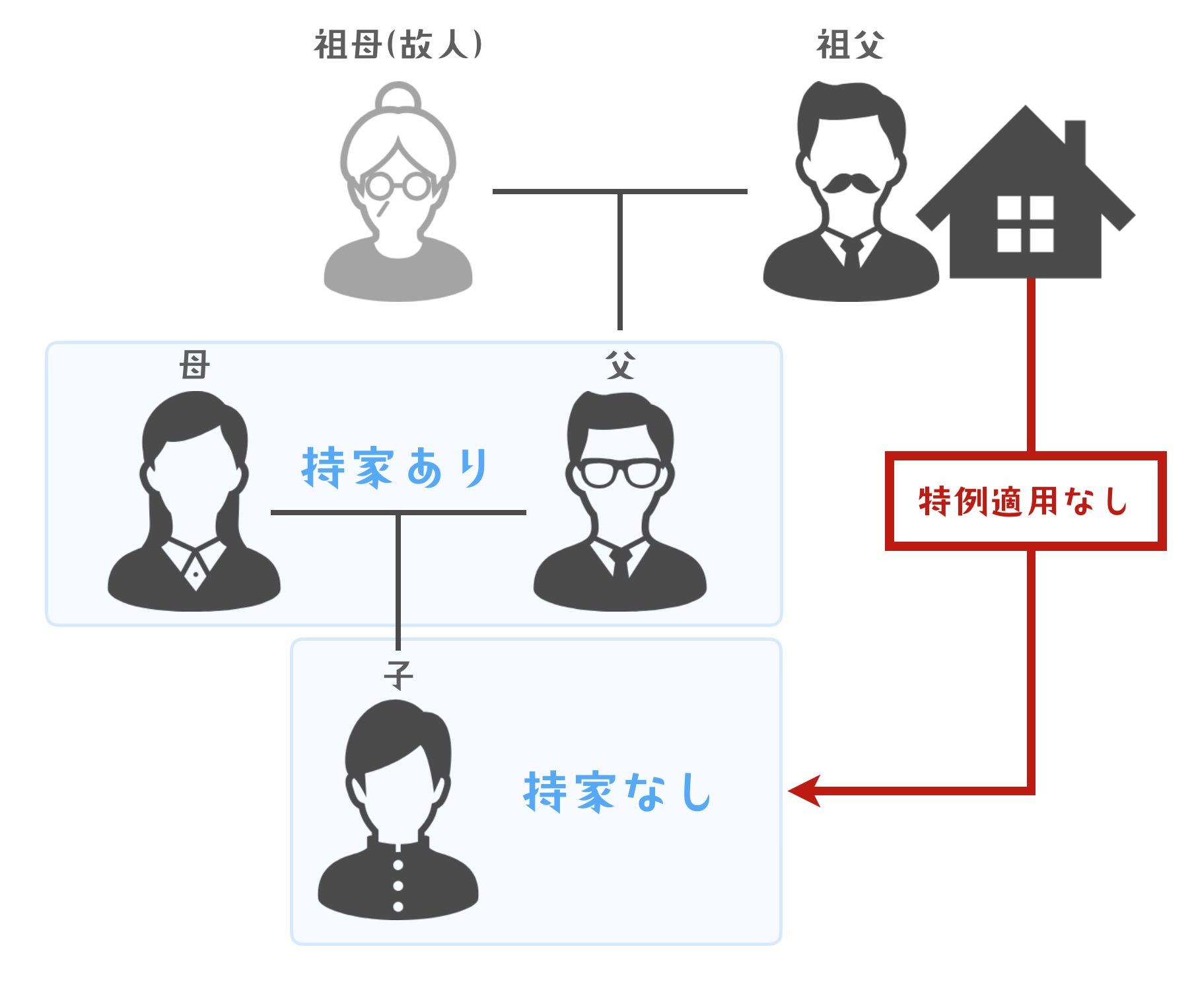

この特例は、一部の条件下においては「別居している親族」でも受けることができます。「家なき子特例」と呼ばれており「亡くなった人に配偶者や同居の親族がいない場合、3年以上持家に住んでいない親族が特例を受けられる」というものです。

これは、やむを得ない事情(例えば一時的な転勤など)で同居できない人を救済するために設けられました。しかしこの特例を受けたいがために、孫に相続させて無理に特例を受けるケースが増えてきました。

そこで今回の改正により「孫が、両親の持家に3年以内に住んだことがある場合、あるいは親族の経営している会社が購入したマンションなどに孫が住んでいる場合、持家がなくても特例を受けられない」という内容に変更されます。

適用時期:平成30年4月1日以後の相続開始案件から適用されます。

相続登記で登録免許税が免税される

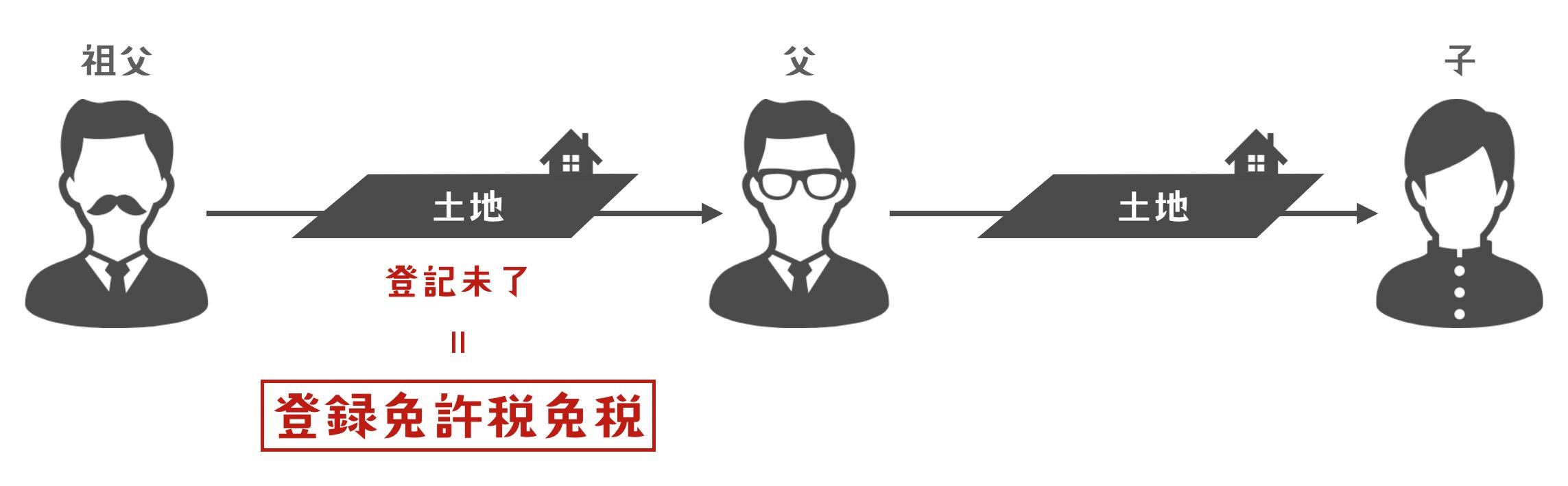

相続登記に掛かる費用負担が原因で、相続した土地の登記が未了のまま放置されるケースが多くあります。この問題を解決するために、登録免許税について特例措置を設けることで、相続登記を促そうという動きがあります。

今回の改正により見直されるポイントは、登記未了の土地を二次相続する場合です。

これまで、登記未了のまま相続人が亡くなった場合、後の相続人が登記の際の登録免許税を支払う必要がありました。たとえば、以下のように祖父から土地の相続を受けた父が登記をしないまま亡くなった場合、同じ土地を相続した子が登録免許税を支払う必要があります。

しかし改正により、適用期間内に登記すれば登録免許税が免除されます。

適用期間:2018年(平成30年)4月1日から2021年(平成33年)3月31日までの間に相続人が死亡したものを登記名義人とするための登記をする場合。

登録免許税の計算

課税標準 × 税率(相続が理由の場合は1,000分の4)

課税標準1,000万円の土地の相続の場合

1,000万円 × 0.004 = 4万円

この場合、4万円の登録免許税が免税されます。

10万円以下の少額の土地の相続だった場合

少額の土地を相続する場合についても上記で紹介した1,000分の4の登録免許税が免除される場合があります。具体的には以下の条件が求められます。

条件

- 市街化区域以外の土地

- 相続登記促進の対象(今後法務大臣が告知等で定める予定)

- 不動産の価格が登記時に10万円以下(固定資産課税台帳で確認可)

市街化区域外かどうかは、市町村発行の都市計画図などで確認できます。

適用期間:新法の施行から2021年(平成33年)3月31日まで。

不動産取得税関連

長期優良住宅の不動産取得税の減税

不動産取得税は、不動産を取得した際に一度だけ課せられる税金です。不動産取得税は以下の計算により算出できます。

動産取得税額 = 固定資産税評価額×税率

新築住宅の場合は軽減措置が取られており、1,200万円の控除を受けられます。そのため最大で36万円の税額軽減を受けられます。

不動産取得税額 =(固定資産税評価額 - 1,200万円)× 3%

※住宅の税率は3%です。

今回の改正により、長期優良住宅においては控除額を1,200万円から1,300万円に増額されます。

長期優良住宅とは、耐久面や耐震面で一定の条件をクリアした、長期に渡ってよい状態で住める住宅のこと。

不動産取得税額 =(固定資産税評価額 - 1,300万円) × 3%

条件

- 個人が購入した居住用の住宅

- 昭和57年1月1日以降に建設された物件またはそれ以前の建設で新耐震基準に適合したと証明があるもの

- 床面積50㎡以上200㎡以下

適用期間:現行の措置を2018年(平成30年)4月1日から2020年(平成32年)3月31日まで延長。

耐震改修をした既存家屋の不動産取得税減税が延長

現行では適用されなかった中古住宅について、入居前に新耐震基準を補完した改修をすれば、宅地建物取引業者の不動産所得税が最大36万円まで減税されます。

1㎡あたりの土地評価額×1/2×住宅延床面積2倍(200㎡まで上限)×3%、または45,000円のいずれか多い方を減額します。

条件

- 新耐震基準にあった改修であること

- 対象が安心R住宅か既存住宅売買瑕疵担保責任保険に加入する

適用期間:現行の措置を2018年(平成30年)4月1日から2020年(平成32年)3月31日まで延長。

その他

青色申告控除が見直される

青色申告控除とは、複式簿記による記帳を行い、法定申告期限(原則翌3月15日)までに申告すれば所得税と住民税で最大65万円の控除が受けられる制度のことです。

この65万円の控除が変更され、所得税は2020年(平成32年)以降から55万円に減額されます。ただし、e-TAXを利用した電子申告を行えば引き続き65万円控除を受けることが可能です。

e-TAXは、e-TAXソフトのインストール(国税庁のページから可)、カードリーダーの準備、電子証明書(マイナンバーカードなど)の用意をしたうえで、管轄の税務署に開始届を提出すれば利用できます。

今回の法改正は、e-TAXの利用促進による効率化を目的としています。利用者本人も郵送や持ち込みの手間が省けるほか、期限内なら何度も修正してインターネットを通して送付できるので便利です。

適用時期:2020年(平成32年)分以後の所得税、及び2021年(平成33年)度分以後の個人住民税

たばこ税増税でたばこの値段が上がる

これまで何度も増税されてきたたばこ税ですが、さらに増税される見通しです。紙巻たばこだけでなく、近年注目を集めている加熱式たばこも対象になります。

紙巻きたばこ

1本あたり3円 - 2018年(平成30年)10月から2022年(平成34年)まで、4年間

加熱式たばこ

1本あたり4〜9円 - 2023年(平成35年)まで

国際観光旅客税ができて海外旅行の負担が増える

航空機などの乗務員(操縦士やキャビンアテンダントなど)など一部非課税者を除いて、出国1回につき1,000円課税される見通しです。

税金の徴収方法は、航空会社などを利用する場合は航空会社が利用者から税金を預かる特別徴収になる予定です。

大きな負担にはならないとは思いますが、頻繁に海外旅行に行かれる方はチェックしておきたい項目です。

適用期間:平成31年1月7日(月)以後の出国

まとめ

今回の税制改正では、日常生活にも影響が及ぶ変更点が多かったかと思います。支払う税金が増えるものもあれば、受けられる控除額が変わったケースもあります。しっかり理解して、正しく利用できるようにしておきましょう。

当記事は平成29年12月22日に閣議決定された平成30年度税制改正大綱等に基づいておりますので、内容に変更が起こる場合があります。今後の国会審議等にご留意ください。